Vuoi investire in oro ma non sai se siano meglio il metallo o le azioni? Ecco come migliorare il tuo portafoglio evitando di scegliere l’asset sbagliato.

Il rally dell’oro nel 2023

Il metallo è arrivato al massimo storico 2140 dollari l’oncia prima di subire le inevitabili e salutari prese di beneficio. Ad aver spinto in alto le quotazioni del metallo, spiazzando chi per una ragione o per l’altra non lo aveva in portafoglio, hanno concorso due fenomeni contemporanei.

Attese per il ribasso dei tassi nel 2024

L’oro è un asset che è inversamente correlato con l’andamento dei tassi di interesse reali, dati dalla differenza tra i tassi “normali” e il tasso di inflazione. Il metallo, infatti, non frutta nulla: né cedole, né dividendi. Pertanto quando i tassi salgono cresce anche il costo opportunità derivante dalla mancata renunerazione dei soldi impiegati in un bene infruttifero.Viceversa, ovviamente, quando i tassi scendono.

Le attese di un taglio dei tassi nel 2024 potrebbero favorire il metallo, che rappresenta una delle alternative per investire in un contesto di tassi di interesse stabili o ribassisti. Se vuoi approfondire il tema ti segnalo il video podcast che segue:

Tensioni geopolitiche

Lo scoppio della guerra in Medioriente ha favorito l’oro che ha continuato a crescere in quanto bene rifugio. Inoltre la deglobalizzazione, che vede i Paesi BRICS impegnati ad arginare la supremazia planetaria del dollaro fa sì che le banche centrali del pianeta si accaparrino il metallo sostenendone le quotazioni.

Hai dubbi in merito alla tua attuale allocazione del tuo portafoglio? Possiamo aiutarti…

Oro vs azioni minerarie

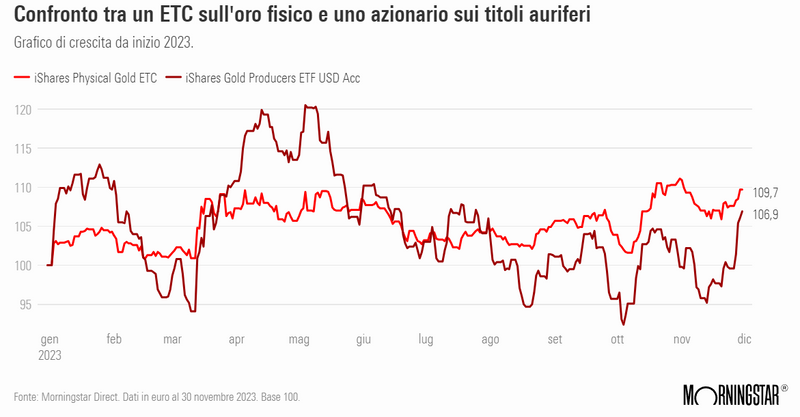

Nei nostri portafogli ed ai clienti che usano i nostri servizi di consulenza indipendente abbiamo consigliato, sotto certe ipotesi, di inserire un ETC sull’oro in portafoglio. Abbiamo evitato, invece, di usare le società minerarie. Ad oggi, dicembre 2023, sembra che la scelta sia stata premiante, in termini di performance.

Il grafico che segue, elaborato da Morningstar, confronta due prodotti passivi legati, in qualche modo, al metallo. Si nota come le azioni aurifere siano state oltretutto più volatili, frenando il vantaggio del metallo come asset protettivo:

E’ tuttavia interessante notare come i titoli sull’oro, nelle ultime settimane, abbiano chiuso gran parte del differenziale con l’andamento del metallo grazie ad un rapido rialzo. Ma davvero comprare oro o investire nelle azioni che lavorano il metallo è la stessa cosa?

Non guardare solo la performance

L’oro è in trend rialzista dal 2018, come puoi vedere dal grafico che segue:

Durante questo stesso periodo, però, chi avesse comprato le azioni aurifere avrebbe ottenuto guadagni superiori. La ragione deriva dall’effetto leva. In breve quando il prezzo del metallo cresce gli utili delle società che lo lavorano cresce in modo amplificato.

Un esempio chiarifica meglio le cose: Alamos Gold aumenta il flusso di cassa del 30% in corrispondenza di un incremento del 5% del prezzo della commodity. Ci sono tuttavia alcuni rischi da prendere in considerazione.

Perché l’oro potrebbe vincere contro le azioni aurifere e minerarie

De globalizzazione

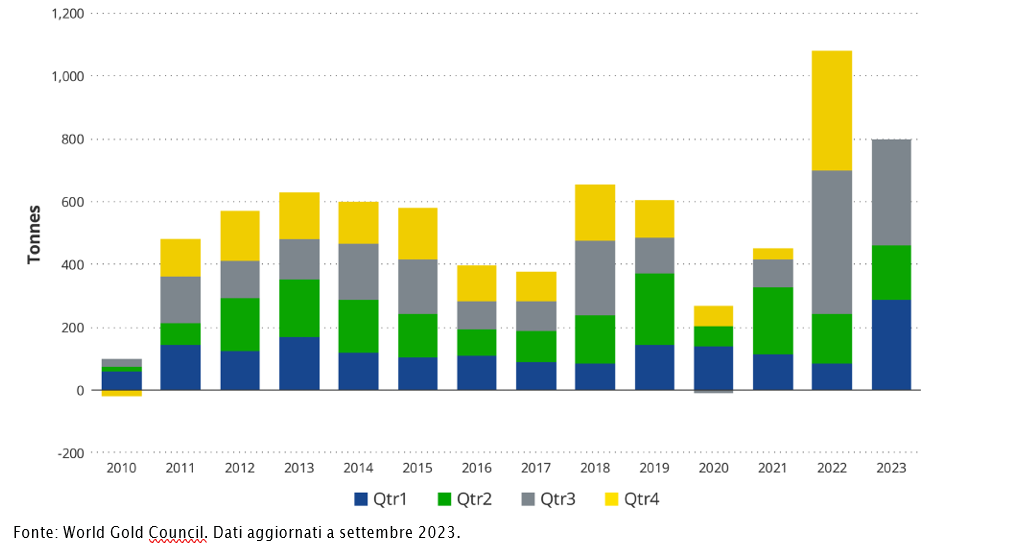

Lo scoppio del conflitto in Ucraina, il 24 febbraio 2022, ha scritto la parola fine alla GLOBALIZZAZIONE, così come l’avevamo conosciuta. Da allora la contrapposizione tra Oriente ed Occidente passa anche per il tentativo dei Paesi asiatici di sganciarsi dal dominio del dollaro. Mentre si ipotizza una divisa comune per i BRICS, è un dato di fatto che le banche centrali stanno accumulando oro, invece dei dollari.

Gli stesso Istituti di Emissione, al tempo stesso, non sono interessati alle azioni aurifere, che in tal modo potrebbero restare indietro in futuro, come è accaduto nel 2023.

Rigidità della produzione e aumento dei costi

Per una società aurifera non è immediato aumentare la produzione di metallo. Oltre ai rischi connessi con la ricerca dei nuovi giacimenti, persiste il rischio di un aggravio dei costi e dei tempi lunghi affinché l’investimento frutti. Questo potrebbe diminuire quell’effetto leva che ha permesso ai titoli auriferi di sovraperformare il metallo nel passato.

Correlazione con l’azionario

I titoli auriferi, di fatto, sono società i cui ricavi e profitti dipendono dall’andamento del gold. Ma non sono il metallo così come l’ENI non è il petrolio. Questo potrebbe accentuare la correlazione tra le società aurifere ed il mercato azionario sottraendo all’oro la sua tradizionale funzione di de pressurizzatore di portafoglio.

Instabilità politica dei Paesi produttori

I maggiori produttori di metallo sono anche Paesi instabili, dove la corruzione dilaga e i cambi di governo sono all’ordine del giorno. Un mutamento dello scenario potrebbe colpire duramente i profitti delle società minerarie. A ottobre, ad esempio, il governo panamense ha annunciato che una legge recentemente promulgata è stata impugnata, mettendo di fatto a rischio un contratto già approvato per la miniera di rame Cobre Panama gestita da First Quantum Minerals (FM). Inoltre, il 27 ottobre Bloomberg ha dato la notizia che il Burkina Faso ha rivisto il proprio codice minerario, aumentando il limite massimo dello schema di royalty a scala mobile dal 5% per i prezzi dell’oro superiori a 1.300 dollari/oncia e al 7% per i prezzi dell’oro superiori a 2.000 dollari/oncia.

Il nostro consiglio per te

Secondo alcuni esperti la sottoperformance del metallo diretto rispetto ai titoli auriferi potrebbe essere destinata a chiudersi. Anzi, potrebbe addirittura darsi che, in virtù del fenomeno del ritorno in media, le azioni aurifere corrano di più del sottostante per recuperare il tempo perduto.

Nonostante ciò noi ti sconsigliamo di comprare titoli auriferi per le ragioni che ora vedremo:

1 – nessuna previsione

L’ipotesi secondo cui le azioni potrebbero battere il metallo poggia sulla previsione circa il futuro andamento dei mercati. Come tutte le previsioni essa è soggetta all’incertezza, per non dire alla sorte. Trent’anni di esperienza nella finanza personale ci hanno dimostrato che costruire dei portafogli basandosi sulla preveggenza del futuro non è MAI una buona idea, né porta ritorni stabili nel lungo periodo.

2 – minore liquidità

L’oro è molto più liquido delle azioni che lo lavorano. Il rischio di chi sceglie i titoli invece del metallo è di trovarsi un asset volatile e poco liquidabile in caso di bisogno.

3 – PERCHE’ lo fai?

L’acquisto e la detenzione di oro, all’interno di un portafoglio diversificato, va fatta con l’obiettivo di ottimizzarne il rapporto media/varianza (comunemente noto come rendimento/rischio). Se storicamente il metallo ha protetto il patrimonio dei risparmiatori durante le grandi crisi, altrettanto non si può dire dei titoli auriferi.

Se cerchi la performance puoi usare altre classi di attivo che offrono un maggiore potenziale di apprezzamento ed un minore rischio. Investi, invece, in oro una quota compresa tra lo 0 ed il 5% del portafoglio per ridurne la volatilità.

Risorse per correggere il tiro

Se hai sbagliato allocazione del tuo portafoglio e ti trovi in difficoltà ecco alcune risorse GRATUITE utili per te:

- investire senza prevedere: scopri la nostra guida/vademecum

- analisi indipendenti, spunti operativi e consigli coraggiosi: ecco la nostra newsletter settimanale Investo

- vuoi imparare ad investire da solo? Welcome è il corso digitale che fa per te.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari