Obbligazioni sugli scudi e rendimenti non più comprimibili. Due possibili alternative per il 2021 rivolte agli investitori traditi dai bond.

Obbligazioni: le sfide del 2021

Ci voleva anche il “Draghi Effect” a fare scendere il rendimento delle obbligazioni. Il 2021 per l’obbligazionista, in definitiva, sarà un anno molto complesso.

Mentre le banche centrali hanno spazi di manovra risicati per ulteriori tagli dei tassi ufficiali, i rendimenti di mercato potrebbero risalire. Se ciò accadrà i bond perderanno valore. Secondo secondo Scott Peng, analista di Advocate Capital Management, siamo di fronte ad una tempesta perfetta.

In sintesi il rendimento del decennale USA potrebbe crescere dell‘1,62% trascinando i prezzi verso il basso. E l’Europa seguirebbe a ruota.

Investire è diventato dannatamente complicato? Segui le nostre indicazioni.

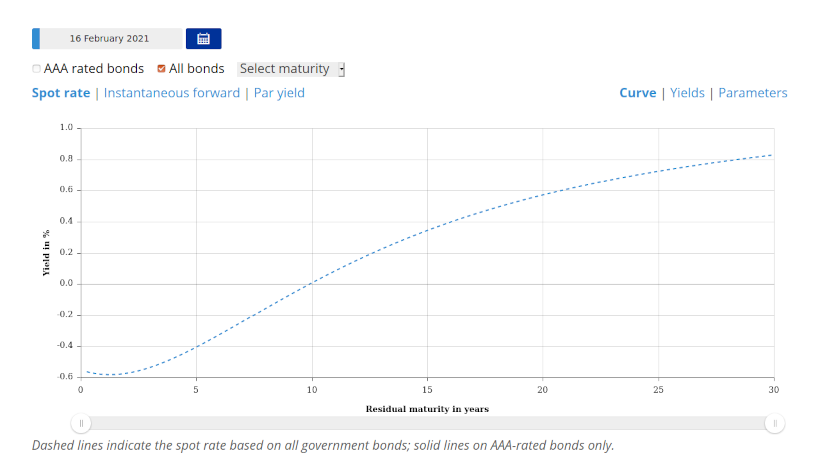

L’esame della curva dei rendimenti, ossia la relazione grafica tra rendimento di un’obbligazione e la sua durata, mette in luce due aspetti fondamentali, entrambi visibili dal grafico che segue:

In primo luogo si nota una convessità della curva nel breve periodo. L’operato della BCE si fa notare. Infatti la compressione dei rendimenti è particolarmente forte nel segmento breve.

Inoltre la curva diventa più ripida con l’allungamento delle scadenze. Se l’irripidimento della curva continuerà (steepening) i bond lunghi saranno quelli più colpiti da ribassi. Ma perché la curva dovrebbe impennarsi?

I rischi nascosti nelle obbligazioni

La discesa dei rendimenti potrebbe essere alla fine. Gli eccessi monetari che hanno spinto verso l’alto le quotazioni dei bond, in breve, potrebbero fare ripartire l’inflazione.

In Italia, ad esempio, l’inflazione nel mese di gennaio 2021 è cresciuta dello 0,50%. In Europa i prezzi stanno tornando a salire e lo stesso accade negli Usa.

Ci sono sempre investimenti redditizi in ogni contesto di mercato. Ecco i migliori di oggi.

Il tasso di interesse è dato, in buona sostanza, dal rendimento reale più il tasso di inflazione. O, al contrario, il rendimento reale è pari al tasso nominale meno l’inflazione.

Ciò implica che un modesto rialzo del tasso di inflazione annullerà il guadagno reale dei bond. Al tempo stesso il carovita farà crescere i tassi nominali facendo collassare i prezzi delle obbligazioni.

Le vie di fuga sono essenzialmente due: aumentare il rendimento nominale o indicizzarsi all’inflazione.

Alternative 2021 per l’obbligazionista

Bond high yield

Le obbligazioni ad alto rendimento offrono un differenziale positivo di performance rispetto ai titoli di Stato o ai bond tripla A. Esse, inoltre, potrebbero beneficiare della ripresa economica post pandemica, dei minori rischi politici, di un calo maggiore nei tassi di default rispetto al 2020 e una minore offerta netta.

Per contro gli spread sono risicati e, secondo alcuni, non compensano i rischi corsi. Occorre ricordare, infatti, che parliamo di obbligazioni con elevati tassi di insolvenza.

Inoltre bisogna mettere in conto il rischio di cambio se si scelgono titoli denominati in valuta non euro. Infine gli high yield presentano un comportamento “equity like“, ossia hanno una volatilità simile alle azioni.

Bond inflation linked

Le obbligazioni indicizzate all’inflazione, invece, hanno il vantaggio di essere al di fuori dai radar del mainstream. Esse, infatti, sono rimaste indietro nella grande abbuffata delle obbligazioni. Questo potrebbe favorirle in futuro.

Il portafoglio conservativo coniuga redditività e sicurezza. Scoprilo subito.

Gli svantaggi delle obbligazioni legate all’inflazione sono due. Anzitutto esse sono emesse da Stati particolarmente indebitati, come l’Italia. Inoltre questi titoli sono sensibili alle fluttuazioni dei rendimenti reali. Se questi risaliranno i bond perderanno valore.

Il 2021 non sarà un anno facile per l’investitore. Ma come sempre esso sarà portatore di soddisfazioni per chi saprà fare le scelte giuste usando una strategia di investimento collaudata.

Risorse per approfondire

Cerchi i migliori investimenti di lungo periodo? Li trovi su Backstage.

Vuoi restare sempre aggiornato sui mercati con approfondimenti e analisi premium? Leggi INVESTO.

Vuoi imparare a gestirti da solo investendo in autonomia? Scopri Welcome.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari