I fondi a cedola sono prodotti finanziari gestiti che erogano dei flussi di cassa. Essi sono particolarmente apprezzati dagli investitori alla ricerca di una remunerazione periodica del proprio capitale. Ma convengono realmente? È quello che vedremo in questo articolo.

Caratteristiche dei fondi con cedola

I fondi che distribuiscono dei proventi periodici di soliti sono prodotti finanziari con una scadenza definita e una politica di investimento in linea di massima prudente. Essi, infatti, possono essere fondi obbligazionari o bilanciati. Negli ultimi tempi, inoltre, sono comparsi anche prodotti azionari che distribuiscono importi periodici.

Volendo fare una generalizzazione le caratteristiche dei fondi a cedola sono le seguenti:

- scadenza media. La maggior parte dei prodotti ha un obiettivo temporale che di norma va dai 3 ai 5 anni;

- lo stacco di una cedola con periodicità mensile, semestrale o annuale. L’importo pagato può essere fisso o variare in base ai proventi effettivamente incassati dal fondo;

Dopo la data di scadenza i fondi non vengono chiusi. Essi, tuttavia, diventano prodotti monetari a basso rischio. La loro struttura fa sì che i fondi con cedola siano equiparati alle comuni obbligazioni. La realtà dei fatti, però, è molto diversa.

Indeciso su dove investire? Scopri la nostra consulenza indipendente con Backstage.

Le differenze fondamentali tra un fondo e un’obbligazione si possono così riassumere:

- l’obbligazione comporta il rischio di default, il fondo no;

- i fondi implicano il pagamento di una commissione annua di gestione, i bond non hanno costi di “mantenimento”;

- le obbligazioni, alla scadenza, restituiscono il valore nominale; i fondi, invece, avranno una quotazione che dipende dal valore dei titoli in portafoglio;

- le cedole pagate dai bond corrispondono agli interessi; i proventi pagati dai fondi, al contrario, possono rappresentare un rimborso di capitale se non vi è una crescita corrispondente del valore quota.

Vantaggi e svantaggi

Il pregio fondamentale dei fondi che pagano proventi periodici è la possibilità di integrare il reddito facendo, al tempo stesso, un investimento diversificato. Ad esempio chi compra le obbligazioni, per poter ridurre l’eventualità di un default dall’emittente, deve acquistare molti titoli.

Al contrario chi sceglie un fondo di investimento che ha come sottostante, diciamo, cinquecento bond, diversifica moltissimo il capitale con una sola operazione. Inoltre le cedole corrisposte dai fondi sono concorrenziali sia rispetto ai proventi pagati dai certificates, sia ai frutti prodotti da obbligazioni aventi rating Investment Grade.

Questa loro caratteristica, oltre alla redditività per i collocatori, spiega la diffusione che il prodotto ha avuto negli ultimi anni, in corrispondenza peraltro con un ribasso generalizzato dei tassi di interesse che ha messo fuori mercato molti bond.

Gli svantaggi, dal canto loro, sono molteplici. Per prima cosa è bene precisare che nessun fondo di investimento può garantire un certo livello di performance. Ciò fa sì che le Società di Gestione aggirino il vincolo specificando che gli importi pagati possono corrispondere ad un rimborso parziale del capitale. La fattispecie si verifica quando l’importo della cedola supera l’apprezzamento del valore quota.

In un mondo ideale, in breve, l’importo pagato dovrebbe corrispondere alla rivalutazione del patrimonio del fondo. Questi, ad esempio, passa da 100 a 103 grazie agli interessi incassati ed alla rivalutazione in conto capitale. Il guadagno di 3 è accreditato in conto. L’investitore, dal canto suo, si trova con un valore quota che scende da 103 a 100, ovvero torna al livello di partenza, cui si aggiunge un accredito in conto corrente di 3.

Se, invece, il fondo ha perso valore o semplicemente è rimasto stabile, il provento di 3 corrisponde ad un rimborso in conto capitale. L’investitore, partito con 100, si troverà in definitiva 3 sul conto corrente e un valore corrente del fondo di 97. L’accredito, in questo caso, genera l’illusione di un profitto quando in realtà non lo è.

Gli altri svantaggi, invece, sono riconducibili ai costi elevati. Essi possono essere di vario tipo:

- commissioni di collocamento, pagate al momento del “lancio” del prodotto o dell’investimento in un momento successivo;

- costo di gestione, addebitato periodicamente attraverso la riduzione del valore della quota. Si tratta di un costo invisibile che, tuttavia, intacca i rendimenti;

- oneri di incentivo, se presenti, sono pagate se il fondo supera un livello predefinito di performance.

Fondi con cedola e fisco

A rendere sconveniente l’investimento in questi prodotti, si mette anche una normativa fiscale invalidante.

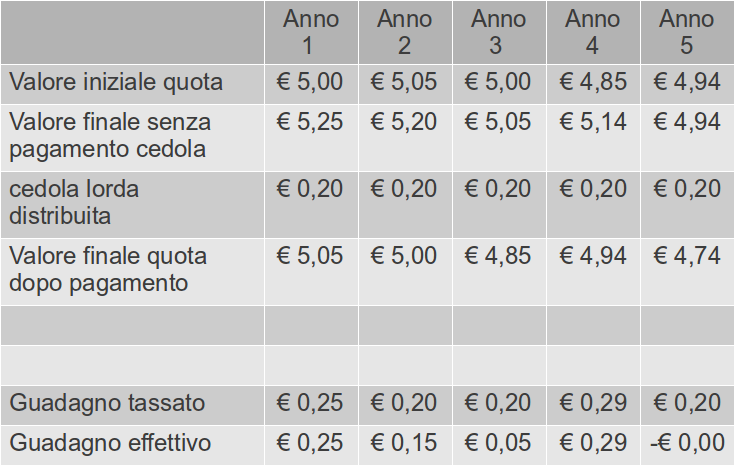

La tabella qui riportata mostra il caso di un fondo di investimento che paga una cedola annua del 4%, pari a 0,20 € su un valore di partenza di 5€. Se il gestore del fondo riesce ad ottenere almeno quel guadagno non ci saranno problemi. Il primo anno, infatti, tutta la cedola corrisposta sarà data, unicamente, da guadagni effettivamente realizzati.

Ma negli anni successivi la performance del fondo peggiora, e chi ha scelto di investire si trova a ricevere più soldi dei guadagni effettivi. Ergo, il gestore sta restituendo capitale ai risparmiatori, dovendo fare un pagamento che supera il guadagno realizzato dal fondo stesso.

Oltre al danno anche la beffa. Quella di aver subito una tassazione iniqua.

A chi sono adatti

I fondi con distribuzione periodica dei proventi vanno bene solo per quegli investitori che necessitano di una rendita periodica. Al contrario chi si “sente sicuro” se vede i soldi sul conto corrente ma non ne ha bisogno, farà bene ad optare per prodotti ad accumulo, che reinvestono i guadagni.

Chi, infatti, sceglie di reimpiegare le cedole incassate, magari aderendo ad un programma apposito predisposto dalla banca, si trova di fronte alla decurtazione degli importi a causa del trattamento fiscale. In definitiva mentre il fondo paga un importo lordo il risparmiatore reinveste il netto. Ciò, nel lungo andare, ha un effetto devastante sulle performance ottenibili.

Conviene investire? La nostra opinione

Alla luce di quanto abbiamo visto, la nostra società di consulenza finanziaria indipendente sconsiglia di optare per i fondi comuni che distribuiscono i proventi. Essi, infatti, sono soggetti agli stessi limiti di tutti i prodotti della categoria:

- presentano costi troppo alti, che ledono i rendimenti finali;

- sono poco trasparenti, poiché l’investitore conosce solo a posteriori le operazioni fatte;

- la gestione attiva è praticamente inesistente: molti fondi replicano il proprio benchmark senza fare variazioni sostanziali.

La via del “fai da te” al tempo stesso è abbastanza semplice. Una volta stabilito il proprio livello di rischio è possibile scegliere un paio di ETF, uno obbligazionario ed uno azionario, e costruirsi “in casa” un portafoglio diversificato. Inoltre è sempre meglio usare prodotti ad accumulo, che si possono trasformare in strumenti a distribuzione semplicemente vendendo delle quote nel momento effettivo del bisogno.

Risorse utili

Siamo qui per aiutarti. Ecco, in definitiva i servizi che offriamo a seconda delle tue esigenze;

- Welcome è il corso gratuito introduttivo per imparare ad investire da soli;

- INVESTO è la nostra newsletter premium con contenuti riservati e analisi operative;

- Backstage ti svela i nostri portafogli e spiega il funzionamento del servizio di consulenza indipendente.

Think different. Invest differently.

Giacomo Saver – CEO di Bert Consulting SCF Srl