La frontiera efficiente, cos’è, come si costruisce, a cosa serve la “curva dei portafogli” elaborata dal Nobel Markowitz.

Cos’è la frontiera efficiente

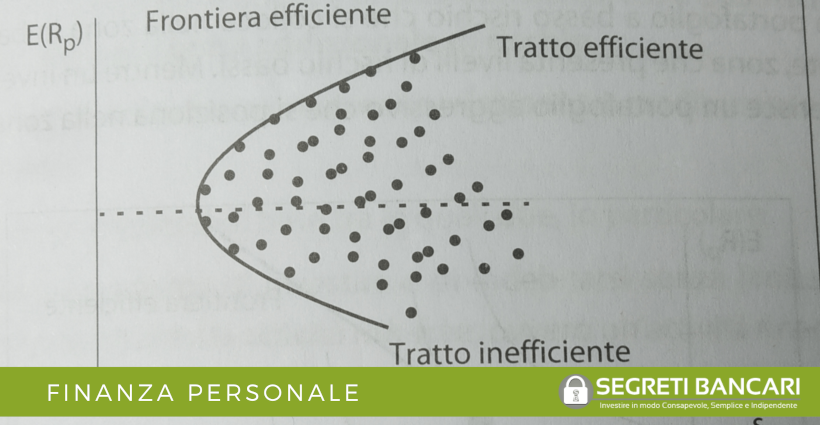

La frontiera efficiente rappresenta l’insieme dei portafogli ottimali per l’investitore. Essi, infatti, minimizzano il rischio per un certo livello di rendimento o, al contrario, massimizzano il rendimento per un dato livello di rischio.

L’ipotesi sottostante gli studi di Markowitz è che gli investitori siano avversi al rischio. In altri termini le persone preferiscono rischiare solo in cambio di un rendimento atteso elevato.

La finanza ti appassiona? Iscriviti gratis al nostro corso Welcome e impara subito ad investire.

Come si costruisce la frontiera efficiente

La costruzione della frontiera richiede l’utilizzo di software appositi. Una volta inserito un gruppo di attività finanziarie che si desidera ottimizzare, il rendimento atteso e la volatilità di ognuna di esse, il programma inizierà a costruire un grande numero di portafogli attribuendo pesi percentuali variabili ad ogni singolo componente.

Dopo aver rappresentato graficamente la nuvola dei portafogli, si prenderà solo l’inviluppo superiore. Esso, in breve, racchiude i portafogli che massimizzano il rendimento per ogni livello di rischio.

Problemi nell’uso della frontiera dei portafogli

A fronte dell’eleganza formale e della complessità matematica, la frontiera dei portafogli ha poca rilevanza pratica. Lo stesso Markowitz ha sorprendentemente detto di non usarla, ai fini pratici. Ecco le ragioni per cui il modello rischia di restare tale.

Il problema dei rendimenti attesi

La costruzione della frontiera di Markowitz presuppone che siano noti i rendimenti attesi e la volatilità delle varie classi di attivo usate. Tuttavia se fossimo in grado di prevedere quale classe di attivo renderà di più non avremmo bisogno della frontiera stessa. La soluzione logica, infatti, consisterebbe nell’investire tutto nella classe di attivo più performante.

Frontiera efficiente e ritorno in media

William Bernstein ha costruito le frontiere efficienti su una serie di portafogli dal 1969 al 1998, suddividendo l’arco temporale in sotto periodi di 10 anni. All’inizio di ognuno di essi l’esperto ha costruito la frontiera efficiente usando i dati di rendimento e rischio dei 5 anni precedenti e ha testato i risultati nei cinque anni successivi. Il risultato è sorprendente.

A Scuola di Investimenti: tutto ciò che serve per imparare ad investire.

In breve i portafogli sulla frontiera producevano rendimenti scarsi. Il problema sta nel ritorno in media, in virtù del quale ciò che ha reso bene per un certo periodo probabilmente offrirà performance scarse in futuro, e viceversa. L’uso di dati storici nella costruzione della frontiera è fuorviante. Tuttavia anche le stime future rischiamo di condurre a portafogli “sballati”.

La frontiera efficiente nella pratica

Seguono due consigli pratici per sfruttare al meglio la teoria di Markowitz nella costruzione dei portafogli.

Una quota di azioni compresa tra il 20% ed il 30% aumenta il rendimento di un portafoglio obbligazionario riducendone il rischio.

Contrariamente a ciò che si crede, anche un portafoglio a basso rischio dovrebbe avere una parte di azioni. La ragione sta nel fatto che, nel lungo andare, azioni e obbligazioni sono negativamente correlate. Una piccola parte di “equity”, in definitiva, aumenterà il rendimento riducendo (o non aumentando) il rischio complessivo di un portafoglio bond only.

Il miglior portafoglio è quello “equipesato”.

Una delle ossessioni dei professionisti della finanza consiste nella scelta dei pesi da attribuire alle varie classi di attivo. Ad esempio, quanto deve pesare l’America? E l’Europa? Nella ricerca dei pesi ottimali, gli esperti perdono di vista un fatto importante.

Il miglior portafoglio è quello che massimizza le probabilità di rendere bene in diversi contesti di mercato non conosciuti.

Per tale motivo la scelta più semplice ed intelligente da fare consiste nel dare lo stesso peso alle varie aree geografiche, seguendo alcune linee guida che diamo nel corso gratuito Welcome.

La scelta delle classi di attivo è molto importante

La definizione delle asset class in cui impiegare il proprio denaro è di fondamentale importanza. Meglio, quindi, inserire in portafoglio attività alternative che affianchino quelle tradizionali.

Ecco, in breve, un esempio di attività da avere in portafoglio:

- azioni a larga capitalizzazione

- azioni a piccola capitalizzazione

- real estate (immobili)

- oro

- obbligazioni governative

- obbligazioni corporate

- obbligazioni inflation linked.

Indeciso sul da farsi?

Vuoi imparare ad investire da solo? Vai a Welcome

Vuoi ricevere analisi approfondite e indipendenti sui mercati? Leggi INVESTO

Ti interessa sapere dove investire? Scopri Backstage

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari