Analizziamo in dettaglio il fondo China bond di BlackRock per capire se conviene usarlo per investire in obbligazioni cinesi.

BlackRock China bond fund

Caratteristiche

Si tratta di un fondo obbligazionario specializzato in obbligazioni cinesi. Esse, in particolare, rappresentano almeno il 70% dell’attivo del fondo. Esistono due versioni del prodotto. La prima è a cambio aperto ed è contraddistinta dall’ISIN LU0764816798, mentre la seconda copre il rischio cambio ed è identificata dal codice LU0803752129.

Rendimenti

Vuoi ottenere rendimenti elevati nel tempo minimizzando i rischi? Scopri l’Investment Club.

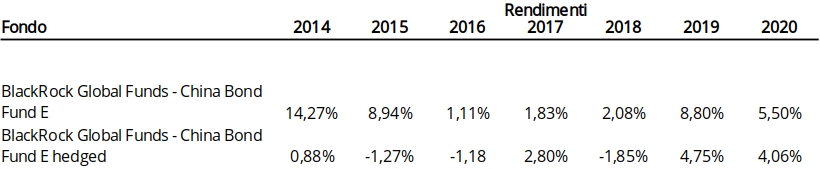

La tabella che segue mostra i rendimenti passati del fondo BlackRock China bond nelle due versioni:

Nonostante la versione “a cambio aperto” abbia reso di più occorre prendere con le pinze questi dati. Essi, infatti, si riferiscono al passato e riflettono la rivalutazione che il Renminbi ha avuto nel corso del tempo.

Nulla esclude, in virtù del fenomeno del “ritorno in media“, che una svalutazione della divisa cinese privilegi, negli anni futuri, la versione che copre il rischio cambio.

Secondo Morningstar il rendimento medio annuo del fondo in euro negli ultimi tre anni è stato del 5,60%. Viceversa il prodotto con cambio coperto ha reso, nello stesso periodo, il 2,18%.

Portafoglio

Il fondo China bond di BlackRock, come era logico attendersi, investe in obbligazioni cinesi. In particolare un peso notevole è dato ai bond societari (o corporate) che prendono metà dell’intero portafoglio.

Seguono i titoli di stato con il 30% circa.

Dal punto di vista del rischio emittente il 47% del totale è investito in titoli con rating BBB. Si tratta di un dato importante che prelude alla “scarsa qualità” del portafoglio. In breve i titoli con rating “A” prendono solo il 18% del totale.

Al contrario alle obbligazioni BB e B va 1/3 del portafoglio. Da questo punto di vista il China bond fund presenta un elevato rischio di volatilità.

Il rischio di default, invece, è ben ripartito grazie alla presenza di 704 titoli in portafoglio. A ciò si aggiunge, per il solo fondo in euro, il rischio cambio.

Una rivalutazione dell’euro, in sintesi, comporterebbe una riduzione del rendimento complessivo e una possibile perdita in conto capitale.

Il fondo BlackRock presenta troppi rischi? Scopri i nostri portafogli.

Rischio

Il rischio dei fondi BlackRock si concretizza, in sostanza, nella variabilità del valore quota. Come abbiamo visto, infatti, la possibilità di subire una perdita a causa del fallimento di un emittente è piuttosto contenuta.

Le differenze tra i due comparti, però, sono evidenti. Infatti mentre la volatilità del china bond in euro è del 5,60%, quella con cambio coperto si limita al 2,51%.

In breve un anno su sei il fondo in euro potrà avere una perdita superiore dello 0,94%, mentre il comparto hedged potrà avere una perdita maggiore dello 0,33%.

Costi

Il costo annuo di gestione è dell’1,48%. A ciò si aggiunge una commissione di ingresso, scontabile a discrezione del collocatore, del 3%. Sebbene l’accesso ad un mercato così “lontano” comporti costi elevati per BlackRock, gli oneri di gestione rappresentano un freno alle performance.

Il rendimento del portafoglio, secondo Morningstar, è del 5,39%. Ciò significa che il 30% circa dei guadagni viene preso dal gestore. Ciò comporta un’asimmetria tra rischio e performance dal punto di vista dell’investitore.

Va peraltro notato che il fondo China bond di BlackRock ha avuto performance superiori al benchmark, mentre l’ETF Goldman Access China, a dispetto dei costi inferiori, ha reso sempre meno.

Considerazioni finali

Il fondo BlackRock China bond può essere un’alternativa per l’investitore alla ricerca di un veicolo per investire in obbligazioni cinesi. Esso, infatti, ha creato effettivamente un valore aggiunto rispetto ad un ETF passivo, in un mercato decisamente complesso.

Tuttavia occorre fare un passo indietro e capire se sia opportuno o meno avere quel tipo di asset class in portafoglio.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari