Fideuram, una banca dalla lunga tradizione negli investimenti e nella gestione del risparmio. Ma, purtroppo, i fondi che propone non sono all’altezza delle aspettative.

Breve Storia di Fideuram

Banca Fideuram è nata nel 1992, con la fusione con Banca Manusardi, voluta da Ugo Ruffolo. Oggi l’istituto compie 50 anni e si conferma come uno dei big del risparmio gestito con Fonditalia.

Tra le tappe fondamentali ricordiamo:

- l’inclusione nell’indice Mib 30 nel 1996

- l’introduzione in Italia della figura del Financial Planner

- l’acquisizione della rete di promotori finanziari San Paolo Invest.

E’ interessante notare che Fideuram è attiva dagli anni ’80 ed è stata una delle prime società italiane a proporre fondi comuni di diritto lussemburghese.

Ti dico questo affinché sia chiara la forza commerciale della banca, che conta numerosi clienti – soprattutto dotati di patrimoni medio/grandi – dotati di una scarsa preparazione finanziaria.

In altri termini, la forte autorevolezza di Fideuram induce gli attuali e potenziali clienti a credere che affidandosi ad essa i propri soldi saranno gestiti nel migliore dei modi, attraverso strumenti e tecniche redditizie.

Purtroppo non è così.

Investire con Fideuram

Sebbene gli investimenti di Fideuram spazino su tutti i fronti, dalle gestioni patrimoniali alle polizze vita, in questo articolo ci concentreremo sui fondi comuni di investimento offerti.

In particolare esaminerò i principali prodotti obbligazionari e bilanciati che vanno per la maggiore e che sono oggetto di attenzione da parte degli investitori.

Se vuoi imparare ad investire in modo redditizio, scegliendo da solo i migliori prodotti, dai un’occhiata qui.

Fonditalia Core 1 R

Il fondo appartiene alla categoria dei bilanciati prudenti. Lo stile di investimento azionario privilegia le società a larga capitalizzazione, sia di tipo value sia growth. L’investimento in obbligazioni è orientato in prevalenza verso bond ad alto rischio e basso rating. Core 1 è un fondo di fondi, ossia investe in quote di altri OICR, organismi di investimento collettivo del risparmio.

Il titolo più pesante in portafoglio è l’Interfund Euro Bond Medium Term che rappresenta il 14% del fondo. Il benchmark del prodotto è un indice composto per il 25% dalle azioni globali e per il 75% dai bond euro. Dal 2011 a fine 2017 Fonditalia Core 1 ha sempre ottenuto rendimenti inferiori a quelli del proprio parametro di riferimento. Il fondo è molto difensivo e presenta una correlazione discreta con l’indice azionario globale di Morgan Stanley.

Tuttavia a penalizzare i rendimenti, oltre ai costi elevati, è la scarsa attitudine del gestore di scegliere i titoli migliori (stock picking).

La commissione di gestione è esageratamente alta: il fondo trattiene ogni anno il 2,48% del suo valore patrimoniale. Con i tassi ai minimi e una forte quota di obbligazioni, è praticamente impossibile supporre che le performance future siano soddisfacenti.

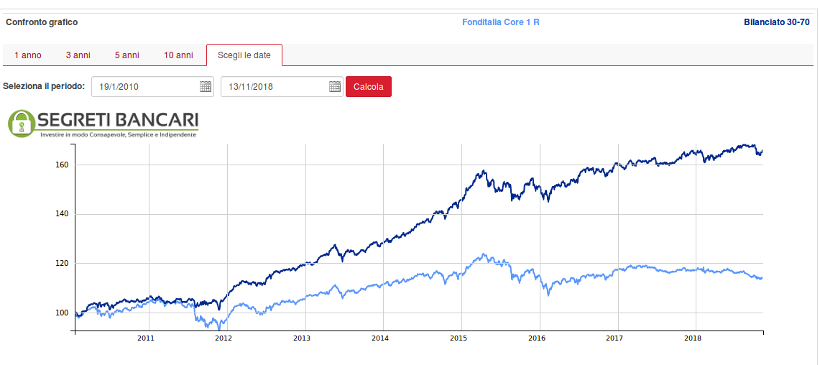

Un investimento in un portafoglio ottimizzato, composto per lo più da ETF a basso costo, avrebbe avuto – a parità di mercato – rendimenti decisamente migliori:

Sebbene ai corsi di statistica insegnino che un grafico vale più di mille parole, lasciamo spazio alle cifre:

Nel confronto non ho tenuto conto dei costi di ingresso, presenti nel prodotto Fideuram ma assenti nel portafoglio di ETF.

- 100.000 € investiti nel Fonditalia Core 1 nel 2010 sarebbero diventati, a novembre 2018, 114.000 € con un rendimento medio annuo composto dell’1,51%

- 100.000 € investiti in un Portafoglio di ETF Bilanciato 30% azioni e 70% Obbligazioni sarebbero diventati, nello stesso periodo, 165.000 € con un rendimento medio annuo composto del 5,87%.

A chi obietta che il Core 1 è meno rischioso rispondo che la volatilità del prodotto e quella del portafoglio coincidono (e sono pari rispettivamente al 4,94% e al 4,24%), mentre la caduta da un massimo ad un minimo (drawdown) è molto più elevata per il Fonditalia che per il portafoglio (13,82% contro l’8,22%).

Fonditalia Core 2 R

Classificato come Bilanciato Moderato, Fonditalia Core 2 rispecchia la medesima politica di investimento del prodotto precedente. La quota azionaria, mediamente pari al 50% del totale, privilegia società a larga capitalizzazione senza un orientamento particolare (growth o value). La quota impiegata in bond privilegia le obbligazioni emesse da emittenti con basso rating o prive del giudizio di affidabilità.

Fondo di fondi, all’interno del portafoglio troviamo – in prima posizione – l”Interfund Equity USA A (che rappresenta il 9,18% del totale) e l’Interfund Bond Global Emerging Markets (con l’8,80%).

La correlazione con l’indice azionario globale è piuttosto alta, ma il fondo non riesce a stare al passo. Ancora una volta svetta l’incapacità di fare un corretto stock picking.

Il Core 2 ha sempre generato rendimenti inferiori rispetto al portafoglio benkmark (50% azioni globali e 50% bond euro) fin dal 2011.

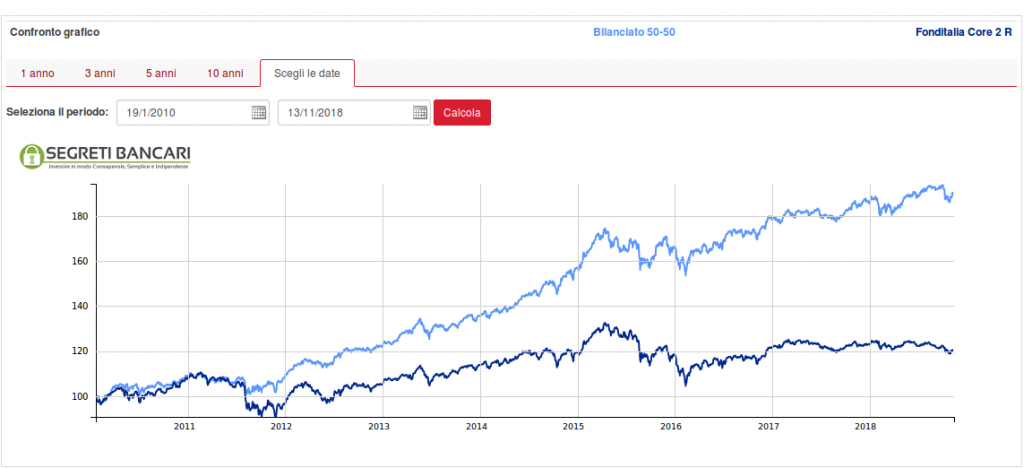

Per illustrare la distruzione di ricchezza ad opera degli investimenti Fideuram, lasciamo parlare le cifre:

- 100.000 € investiti nel Fonditalia Core 2 nel 2010 sarebbero diventati 120.000 € con un rendimento medio annuo composto del 2,14%

- 100.000 € investiti in un opportuno portafoglio di ETF sarebbero diventati 190.000 € con un rendimento medio annuo composto del 7,51%.

La volatilità del fondo è stata maggiore di quella del portafoglio (4,27% contro 3,99%) mentre la caduta massimo – minimo è doppia per il fondo rispetto al portafoglio (21,16% contro 12,12%).

Il costo annuo di gestione del Core 2 è piuttosto alto: 2,83%. I costi contano ed è questa una delle ragioni per cui i guadagni sono stati piuttosto deludenti (e probabilmente lo saranno anche in futuro).

Fonditalia Core 3 R

Il fondo è classificato come bilanciato aggressivo per effetto della maggiore quota di azioni che detiene.

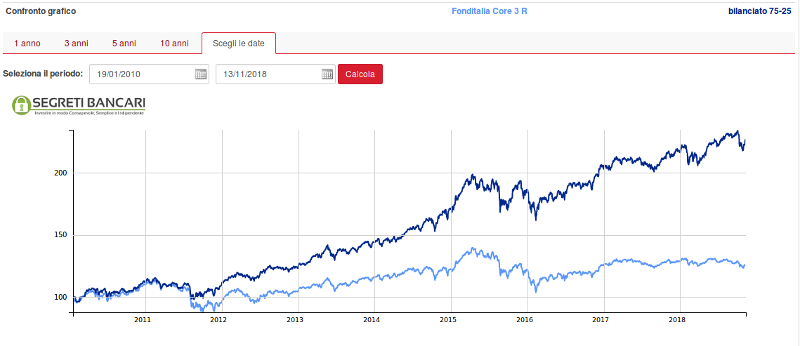

La politica di gestione è uguale agli altri casi ed i risultati sono assolutamente simili. Il grafico confronta i rendimenti del fondo con quelli di un portafoglio di ETF a basso costo:

- 100.000 € investiti nel Fonditalia Core 3 nel 2010 sarebbero diventati 126.000 € con un rendimento medio annuo composto del 2,67%

- 100.000 € investiti in un opportuno portafoglio di ETF sarebbero diventati 227.000 € con un rendimento medio annuo composto del 9,61%.

La volatilità del fondo è stata maggiore di quella del portafoglio (9,51% contro 8,48%), mentre la caduta massimo – minimo è più alta per il fondo rispetto al portafoglio (26,02% contro 18,77%).

Il costo annuo di gestione del Core 3 è piuttosto alto: 3,80%. Ancora una volta i costi contano.

I migliori portafogli di investimento del momento li trovi su Backstage.

Fonditalia Global Bond R

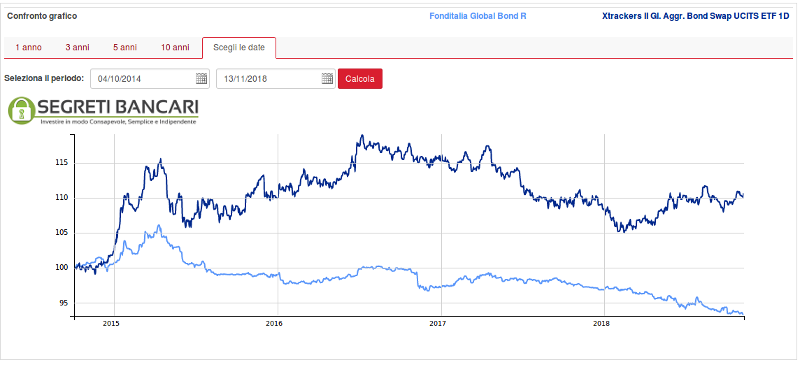

Classificato come fondo obbligazionario globale, Fonditalia Global R ha avuto rendimenti piuttosto deludenti nel corso del tempo. Per quattro volte su sette dal 2011 al 2017 ha avuto rendimenti inferiori al benchmark rappresentato dall’indice Barlcays Global Aggregate in dollari.

Il fondo investe per lo più in titoli di debito della zona Euro e presenta una elevata correlazione con un indice composto da bond danesi a breve scadenza. L’1,75% di costo annuo di gestione che il fondo addebita non riesce ad essere compensato da un accurato stock picking. Il risultato è una performance scarsa a fronte di costi certi.

- 100.000 € investiti nel Global Bond di Fonditalia nell’aprile 2014 sarebbero diventati 97.000 € con un rendimento medio annuo composto negativo dello 0,67%

- 100.000 € investiti nell’ETF Xtrackers nella stessa data sarebbero diventati 120.000 € con un rendimento medio annuo composto del 4,27%.

La volatilità dell’ETF è stata doppia rispetto al fondo (6,56% contro il 3,01%), mentre il drawdown sarebbe stato del 12,15% per il fondo contro l’11,78% dell’ETF.

Il costo del fondo, pari all’1,75% non è stato ben speso per quegli investitori che lo hanno scelto.

Fideuram Opinioni sui Fondi e Parere di Segreti Bancari

Investire nei fondi comuni di Banca Fideuram non appare una buona scelta. Privilegiando una politica di gestione prudente ma tenendo alte le commissioni di ingresso e quelle di gestione per remunerare la rete di vendita, i principali prodotti Fonditalia appaiono poco performanti.

Se questo articolo ti è piaciuto e vuoi imparare come evitare le trappole dei fondi per investire da solo, iscriviti al video corso gratuito A Scuola di Investimenti.

Giacomo Saver – CEO di Segreti Bancari

Etf tutta la vita con l’arrivo di Vanguard sul mercato Italiano ancora di piu’ vero GIACOMO? Si parla del prossimo gennaio che saranno disponibili su borsa italiana?

ETf sempre e comunque 🙂

@ Antonio

Senza dubbio l’arrivo di Vanguard farà scendere le commissioni di molti prodotti quotati in Italia: https://www.segretibancari.com/notizie-economiche/conviene-investire-negli-etf-vanguard-quotati-presso-borsa-italiana/. Un caro saluto e a presto.

Ottima analisi, come sempre, e ben documentata. Ci aiuta e ci sprona a rimanere sempre vigili sui prodotti che offre il mercato della finanza. Grazie Giacomo per i consigli

Grazie GIACOMO.

@ Francesco

Grazie a te per aver letto il post e per i complimenti.

Sarei curiosa di vedere qui’ ancora un analisi simile sulle altre 4/5 sgr italiane. Bastano tre prodotti :obb /bil/azi con i suoi costi della filiera. Un solo esempio: sopra il 3% scatta anche la perf/fees .Riuscira’ questo governo che fara’ molto per il popolo a mitigare questi balzelli? Non credo proprio !

@ Gabry

La Lobby dei fondi di investimento è troppo radicata per poter essere estirpata. L’unica via di fuga sono la formazione e la consapevolezza. Come dice il proverbio: “chi fa da sé fa per tre…”.

Un caro saluto.

Buongiorno Giacomo,

una domanda..i rendimenti indicati in analisi sono al lordo o al netto dei costi di gestione?

Stesa domanda per i grafici..la linea rappresentata è al lordo dei costi o al netto?

Grazie

@ Alessio

I rendimenti sono al netto dei costi di gestione. Sono proprio questi ultimi a zavorrare le performance. Gli ETF, che hanno costi di gestione molto più bassi, rendono decisamente di più…

Perfetto, quindi anche il grafico evidenzia il rendimento netto avuto dallo strumento

@ Alessio

Sì, esatto. Restano fuori solo le tasse.

Sono d’accordo con lei per quanto riguarda l’analisi su Fonditalia, ma Fiduram commercializza fondi

lussemburghesi di grandi gestori , ad esempio , io ho in portafoglio Megatrend Selection e Water

che in 10 anni anno reso il mediamente il 9%

@ Cesare

Ti sei mai chiesto che cosa avrebbe fatto, a parità di mercato, un ETF a basso costo avente lo stesso sottostante?

Salve, a mio padre hanno “rifilato” in banca il fonditalia core 1 e vorrei farlo sostituire.. consigli un 25% di azionario globale e 75% di bond europei, ma di che tipo considerando la situazione attuale di tassi negativi?? Euro aggregate, indicizzate all’inflazione, a breve termine per difendersi da un rialzo di tassi, convertibili o un mix di tutto questo?? Grazie in anticipo per il suggerimento

@ Mirco

Trovi tutti i suggerimenti su come cambiare i fondi all’interno dei corsi di A Scuola di Investimenti. Scoprili subito!