I fondi indicizzati sono fondi di investimento che replicano l’andamento di un indice finanziario, azionario o obbligazionario, cercando di clonarne le performance nel modo più accurato possibile.

Il significato dei fondi indicizzati

In modo simile ai tradizionali prodotti a gestione attiva i fondi indicizzati raccolgono denaro dai risparmiatori attraverso l’emissione di quote. Il patrimonio raccolto, autonomo rispetto a quello della società di gestione, è impiegato in strumenti finanziari.

Tuttavia la loro caratteristica peculiare consiste nella replica efficace e a basso costo di interi portafogli, rappresentati per lo più da indici azionari senza offrire al gestore alcuna discrezionalità. Le modalità operative con cui viene raggiunto lo scopo sono essenzialmente due: la replica fisica e quella sintetica.

Nel primo caso il patrimonio sarà impiegato direttamente nei titoli che compongono l’indice che il prodotto va a replicare. Nel secondo caso, invece, il fondo investirà in un portafoglio di titoli differente, andando poi a scambiarne la performance con quella prodotta dall’indice che si vuole clonare.

Ciò avviene attraverso la stipula di un contratto derivato (di solito uno SWAP) con un intermediario. La presenza di un patrimonio sottostante, di proprietà del fondo, garantisce gli investitori in caso di default della controparte.

Interessato ad imparare ad investire da solo? Iscriviti gratis a Welcome, il nostro corso di formazione digitale.

Come investire in un indice con un fondo

Chi vuole usare la gestione passiva per le proprie scelte finanziarie potrà comprare un prodotto passivo attraverso tre passi.

Scelta del sottostante

Vi sono centinaia di indici di mercato sui quali è possibile investire. La prima grande distinzione è tra prodotti azionari ed obbligazionari. Va detto, come prima cosa, che il prodotto migliore in assoluto non esiste. Ogni investitore, infatti, dovrà elaborare preventivamente la propria strategia, che poi andrà a realizzare attraverso la selezione dei prodotti migliori.

Quella che segue è una breve disamina degli indici più diffusi, con una veloce descrizione di ognuno di essi:

- Azioni mondiali: MSCI World

- Grandi azioni USA: S&P 500

- Azioni high tech: NASDAQ

- Azioni Europee: MSCI Europe

- Azioni Paesi Emergenti: MSCI Emerging Markets

- Azioni Giappone: Topix

- Obbligazioni Euro: Barclays Euro Aggregate

- Obbligazioni globali: Barclays global aggregate

In aggiunta esistono indici tematici legati a settori di nicchia o macrotrend. Si tratta però di strumenti che presentano un alto rischio, una concentrazione geografica e pertanto vanno maneggiati con grande cura.

Scelta del prodotto migliore

Il prodotto migliore è quello che replica più fedelmente possibile l’andamento del sottostante. In questo un ruolo fondamentale è ricoperto dai costi, che devono essere i più bassi possibili. Occorre tuttavia tenere presente anche altri aspetti. Uno dei più importanti è la dimensione del fondo.

Se investi in prodotti poco patrimonializzati il rischio che corri è che lo stesso venga chiuso, attraverso la fusione con uno di dimensioni maggiori. In questo caso la politica di investimento potrebbe cambiare, così come le condizioni economiche.

Apertura di un conto presso una piattaforma

È possibile investire in fondi indicizzati aprendo un conto direttamente presso la società che lo gestisce. Oppure rivolgendosi a supermercati on line come Onlinesim o Fundstore. Oppure è possibile rivolgersi ad un intermediario di tipo bancario, come Fineco o Che Banca o ad una SIM come Directa che permettono un’operatività a costi contenuti.

Funzionamento

Il gestore di un fondo attivo cerca di ottenere un rendimento superiore a quello del mercato sottostante. Per raggiungere l’obiettivo le strade sono due: il market timing e la scelta dei titoli migliori. Chi gestisce un prodotto basato sull’indicizzazione, invece, non cerca un ago in un pagliaio. Al contrario compra tutto il pagliaio, così da garantire la massima diversificazione possibile agli investitori.

Tutti i titoli che compongono l’indice di riferimento sono comprati, nelle stesse proporzioni. Inoltre si elimina ogni forma di discrezionalità, poiché le uniche variazioni al portafoglio si verificano quando cambia la composizione dell’indice. A seconda dei casi ai avranno delle modifiche con cadenza annuale o semestrale; trimestrale nei casi estremi.

Questi “ribilanciamenti programmati” permettono un notevole risparmio dei costi ed offrono una grande trasparenza al cliente.

I migliori fondi indicizzati

Amundi Index Solutions – Amundi S&P 500 ESG IE-D

Disponibile dal 2016 il fondo permette di replicare l’andamento dell’indice azionario USA S&P 500. La società di gestione è Amundi, una delle principali a livello europeo e mondiale. La valuta di denominazione è l’euro.

Vanguard Global Stock Index Fund

Vanguard è la prima società al mondo che ha creduto nella gestione passiva. Fondata negli anni ’70 da Jack Bogle è oggi la più grande a livello globale. Tutti i suoi prodotti sono a replica fisica. In particolare l’indice replicato è l’MSCI World. La valuta di riferimento è l’euro.

iShares US Index Fund (IE) D Acc EUR

Nato nel 1998 il fondo è gestito dal gruppo Black Rock, ex Merrill Lynch, uno dei più grandi attori a livello globale.

iShares Developed Real Estate Index Fund (IE) D Acc EUR

Gestito anch’esso da Black Rock il fondo è specializzato in azioni di società immobiliari europee. Disponibile dal 2012 ha il dollaro come valuta di riferimento.

Credit Suisse Index Fund (Lux) – CSIF (Lux) Equity Canada DB CAD

Permette di investire in azioni di società canadesi. Disponibile dal 2016 usa la sterlina come valuta di riferimento.

I vantaggi

La scelta di un prodotto che leghi la performance ad un indice di mercato con costi bassi presenta innumerevoli vantaggi. Ecco i principali:

- riduzione della zavorra: riuscire ad ottenere guadagni superiori a quelli offerti dalla media dei mercati sottostanti è difficile, soprattutto considerata l’elevata concorrenza. In molti casi le elevate commissioni addebitate ai clienti non trovano giustificazione in guadagni superiori. La scelta di un prodotto passivo permette di migliorare gli effetti della capitalizzazione composta a lungo termine;

- riduzione dei costi di turnover: molti gestori fanno ruotare i portafogli in modo eccessivo, generando costi di compravendita elevati. Al contrario un prodotto passivo per sua natura stessa fa poche operazioni sul portafoglio ottimizzando il turnover;

- trasparenza: con un prodotto indicizzato sai sempre dove stai investendo i tuoi soldi e cosa aspettarti in futuro.

Gli svantaggi

Questi, invece, gli svantaggi:

- non batterai mai il mercato: per definizione un prodotto passivo produrrà la performance del sottostante, né più né meno. Alcuni gestori attivi, magari solo fortunati, invece otterranno per brevi periodi guadagni superiori;

- l’investimento sarà noioso: una strategia indicizzata è meno eccitante di una movimentazione dinamica del portafoglio.

Fondi indicizzati passivi o ETF?

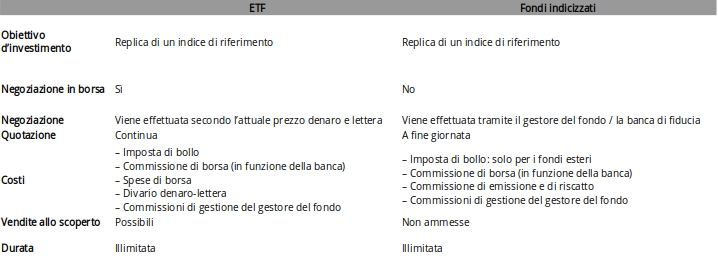

Gli Exchange Traded Funds sono fondi passivi scambiati in borsa. Essi presentano le stesse caratteristiche dei prodotti indicizzati, con alcune differenze che è bene conoscere:

- quotazione in borsa: un ETF può essere comprato o venduto durante tutta la sessione di mercato. Ciò permette un’operatività più veloce quando si verificano movimenti violenti. Al contrario un fondo potrà essere liquidato solo una volta al giorno in base alla quotazione di fine giornata;

- gli ETF hanno un prezzo oltre al valore: la quotazione di un Exchange Traded Funds può discostarsi, temporaneamente e di poco, rispetto al valore del portafoglio sottostante. Un fondo indicizzato, invece, viene valorizzato sempre in base al valore netto del portafoglio;

- taglio minimo diverso: gli ETF hanno quotazioni unitarie basse. Ciò significa che è possibile investire anche piccole somme. Al contrario i fondi prevedono importi minimi di ingresso più elevati;

- costo di ingresso/uscita: l’investimento in ETF comporta il pagamento di un costo di intermediazione compreso tra lo 0,20% e lo 0,70%. La sottoscrizione di un fondo indicizzato implica una commissione di ingresso, se presente.

La tabella che segue sintetizza le differenze tra i due strumenti:

La nostra opinione

Ha senso investire in fondi indicizzati o è meglio usare gli ETF? Secondo noi l’opzione corretta è la seconda. I fondi passivi, infatti, sono nati storicamente prima degli Exchange Traded Funds e sono stati, in un certo senso, superati da questi ultimi. Un buon clone, infatti, ha tutti i vantaggi di un tradizionale fondo non gestito più la flessibilità di essere comprato e venduto in tempo reale.

Se ti interessa approfondire, ecco alcune risorse utili:

Welcome, se vuoi imparare ad investire da solo;

Backstage, se vuoi che siamo noi a dirti dove investire;

INVESTO, se vuoi leggere ogni settimana analisi Premium indipendenti e ricevere spunti operativi.

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari