Gli ETF value permettono di investire seguendo lo stile dei più grandi investitori del mondo, come Graham, Templeton e Buffett.

Che cos’è il “Value Investing”?

Il Value Investing è uno stile di investimento lontano dal trading di breve/medio periodo che, al contrario, approfitta del momentum, di qualche news o di un movimento tecnico su una azione. Il value è un investimento ragionato che punta a un guadagno nel lungo periodo, attraverso la selezione di azioni che sono sottovalutate rispetto al loro valore intrinseco o contabile.

A questo stile vengono associati nomi come quello di Benjamin Graham, John Templeton e Warren Buffett.

Value, growth, large cap: qual è il miglior portafoglio di oggi?

Benjamin Graham rivoluzionò il mondo del mercato azionario, introducendo una strategia di lungo periodo in cui si acquistano azioni ad un prezzo ragionevole, tenendole in portafoglio per un lungo periodo di tempo. Nel 1934 raccoglie le sue idee nel libro “Security Analysis”.

Le idee espresse furono così importanti tanto da gettare le basi non solo per il Value Investing ma anche per l’investimento azionario in generale. Uno dei concetti più importanti introdotto nel libro fu quello del margine di sicurezza. Si tratta, in breve di comprare azioni quando quotano a sconto rispetto al loro valore intrinseco.

Nel 1949 Graham pubblica “the Intelligent Investor”, ritenuto il primo vero libro di strategia sugli investimenti. Uno dei pilastri dell’investimento che si unisce a quello dell’analisi della singola azienda è quello del concetto di diversificazione e di portafoglio azionario.

Quanto, come e perché investire in ETF indicizzati all’inflazione? Te lo diciamo subito.

Gli ETF value di Borsa Italiana

Se esaminiamo gli ETF disponibili su Borsa Italiana che permettono di investire secondo la filosofia Value, vediamo che sono spesso definiti dal termine “Value Factor”. Ma cosa si intende esattamentecon tale espressione? Il termine fattore fa riferimento al “Factor investing” introdotto da Fama e French, ovvero un modello a più fattori che tenta di spiegare le performance di alcune azioni rispetto al mercato.

Nel loro modello a tre fattori, Fama e French asseriscono che il rendimento in eccesso di una azione è spiegato da tre elementi. Tra essi spicca la differenza dei rendimenti fra un portafoglio di titoli Value e uno Growth. Il fattore Value era già stato analizzato da Basu (1977), in uno studio sulla relazione tra il rapporto prezzo/utili delle azioni con la loro performance.

In sintesi per investire in maniera Value gli ETF replicano indici che selezionano le aziende secondo alcune metriche, in particolare il prezzo delle azioni rispetto al loro valore contabile ( Price Book : P/B ) e il prezzo delle azioni rispetto ai loro guadagni (Price Earnings : P/E).

Non di solo Value vive un portafoglio. Scopri tutti gli ETF in cui investire oggi.

I migliori ETF di valore del 2021

Esistono diversi ETF su Borsa Italiana relativi ai singoli mercati regionali tra i quali:

- iShares Edge MSCI Europe Value Factor UCITS ETF ISIN IE00BQN1K901, Ticker IEVL

- UBS ETF (IE) MSCI USA Value UCITS ETF (USD) A-dis ISIN IE00B78JSG98, Ticker USVEUY

- Amundi ETF MSCI Europe Value Factor UCITS ETF EUR ISIN LU1681042518, Ticker VCEU

In aggiunta abbiamo anche i seguenti ETF value relativi al mercato globale:

- iShares Edge MSCI World Value Factor UCITS ETF (IWVL:IE00BP3QZB59)

- Xtrackers MSCI World Value Factor UCITS ETF 1C (XDEV: IE00BL25JM42)

Entrambi questi ETF replicano l’indice MSCI World Enhanced Value le cui metriche utilizzate sono:

- Price-to-Book-Value (prezzo delle azioni rispetto al loro valore contabile)

- Price-to-Forward Earnings (prezzo delle azioni rispetto ai loro guadagni futuri attesi)

- Enterprise Value-to-Cash Flow dalle operazioni (che misura il valore dell’azienda rispetto alla liquidità che genera).

Value vs ETF standard

Vediamo in confronto i componenti del Xtrackers MSCI World Value Factor con quelli di un classico Xtrackers MSCI World UCITS ETF ( IE00BGHQ0G80):

Xtrackers MSCI World Value Factor (P/E :14,56 )

- INTEL (peso 3,90%)

- AT&T (peso 2,72%)

- TOYOTA (peso 2,16%)

- MICRON TECH. (peso: 2,02%)

- IBM (peso 1,88%)

- CISCO (peso 1,71%)

- BRIT.AMER.TOB. (peso 1,58%)

- BROADCOM RG (peso 1,55%)

- HITACHI (peso 1,18%)

- ABBVIE (peso 1,17%).

Xtrackers MSCI World UCITS ETF 1C (P/E: 23,14 )

- APPLE (peso 3,59%)

- MICROSOFT (peso 3,18%)

- AMAZON (peso 2,22%)

- ALPHABET A (peso 1,26%)

- ALPHABET C (peso 1,22%)

- FACEBOOK (peso 1,22%)

- TESLA MOTORS (peso 0,96%)

- JPMORGAN (peso 0,79%)

- NVIDIA (peso 0,77%)

- TAIWAN SEMICON. (peso 0,76%).

Salta subito all’occhio come nell’indice classico siano maggiormente presenti le aziende legate al software (ALPHABET = Google). Tuttavia abbiamo diverse aziende tecnologiche anche tra le aziende Value. Ad esempio entrambi gli ETF hanno tra le principali partecipazioni aziende produttrici di microchip, quali Intel, Micron e Taiwan Semicond.

Le performance del value investing

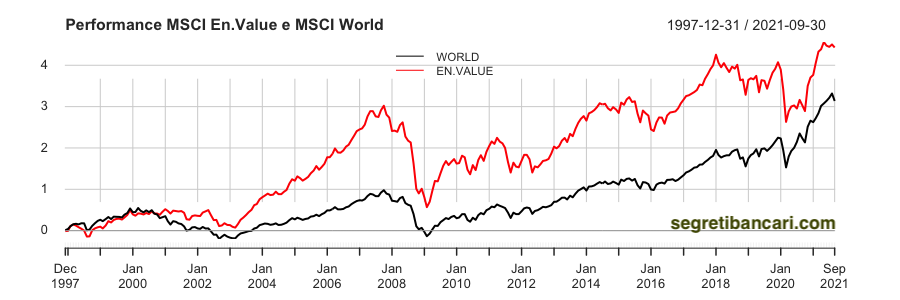

Per valutare l’andamento del fattore Value farò un confronto usando dati mensili direttamente sull’indice MSCI World Enhanced Value che è disponibile dal 1997.

Questa, invece, è la performance relativa:

Si può notare come il World Enhanced Value abbia una performance molto brillante rispetto al World “classico”. Se osserviamo la figura della performance relativa (rendimento Enhanced Value – rendimento World), però, si possano notare 3 periodi.

Il primo fino al 2007 di netta sovraperformance, il secondo con una fase di sostanziale parità tra il 2009 e il 2018 e infine una netta sottoperformance negli ultimi anni, con un accenno di ripresa a partire di metà 2020. Ricordo che dal 2002 al 2007 la crescita relativa del fattore Value era accompagnata da tassi FED in crescita, mentre da fine 2018 la discesa è accompagnata da una discesa dei tassi. Questo probabilmente da imputarsi più alla sensibilità dei titoli Growth all’aumento dei tassi che al semplice miglior andamento dei titoli Value.

Alla ricerca di ETF interessanti in cui investire? Scopri i nostri portafogli aggiornati!

La volatilità degli ETF e del settore value

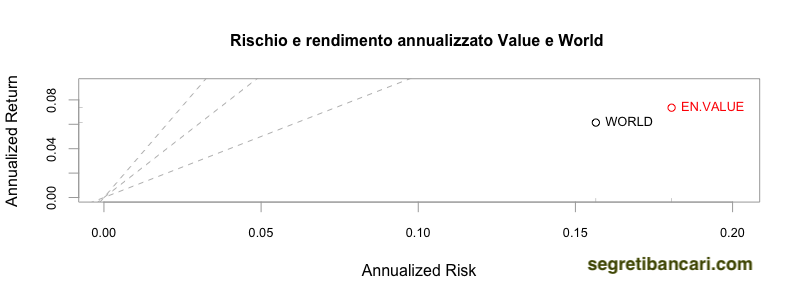

Guardiamo infine il grafico del rendimento e della volatilità calcolata su base annua di 2 indici, nel quale rileviamo come la maggior performance sIa accompagnata da maggior volatilità, da imputarsi soprattutto all’ultimo periodo.

La strategia Enhanced Value ha avuto ottime performance in passato ma negli ultimi 10 anni ha sofferto, a breve possiamo aspettarci una prosecuzione del recupero del Value su base relativa, ma nel lungo periodo vale anche la pena chiedersi se il mercato sia strutturalmente cambiato e se metriche come quelle usate dell’Enhanced Value riescano ancora a cogliere qual’è il Valore intrinseco delle aziende moderne.

Think different. Invest differently.

Francesco Melandri – Rischio e Rendimento