Ecco come funziona la replica fisica degli ETF: tutto quello che c’è da sapere per investire correttamente.

Metodi di replica degli ETF

Gli ETF a replica fisica investono direttamente in tutti i titoli che compongono l’indice che l’Exchange Traded Fund va a replicare. Essi sono, pertanto, del tutto simili ai fondi comuni di investimento tradizionali. La separatezza tra il patrimonio dell’ETF e quello del gestore, infatti, annulla il rischio di default.

Tuttavia ci sono alcuni dettagli che fanno la differenza. In breve non sempre gli ETF che replicano fisicamente gli indici sono i migliori. Nè, paradossalmente, i più sicuri.

Vuoi sapere tutto sugli ETF? Come si scelgono e come si usano per costruire portafogli personalizzati e diversificati? Continua su Welcome.

Replica fisica completa

Gli ETF a replica fisica completa investono in tutti i titoli che compongono l’indice sottostante che il prodotto mira a replicare, nelle stesse ed identiche proporzioni. In tale modo il rendimento del fondo coinciderà, al netto dei costi di gestione, con quello dell’indice benchmark.

Il gestore dell’ETF, in breve, compra tutti i titoli e li custodisce presso una banca depositaria. Quest’ultima fa da garante del patrimonio del fondo. Questo, infatti, è separato giuridicamente dal capitale del gestore e della stessa banca. Ciò implica l’assenza del rischio di controparte. Infatti, a meno che non sia attivato il prestito titoli, non ci sono posizioni creditorie in essere.

La replica completa è efficace quando il sottostante è composto da un numero limitato di titoli. Infatti troviamo ETF che investono totalmente nel benchmark quando il numero di partecipazioni è relativamente basso (ad esempio nel caso del Dax, dell’Euro Stoxx 50, dello Stoxx 50, del CAC 40, ecc).

ETF a replica fisica completa: vantaggi e svantaggi

Il vantaggio principale di questi prodotti sta nell’aderenza perfetta rispetto all’indice. Poiché quest’ultimo è replicato “per intero”, lo scostamento tra le sue performance e quello dell’ETF (tracking error) è minimo. Eventuali differenze sono ascrivibili ai costi di gestione o al trattamento dei dividendi. Se questi sono pagati dall’ETF, ma non dall’indice, accade che l’Exchange Traded Fund dia l’impressione di sottoperformare il benchmark, poiché in occasione dello stacco della cedola il prezzo “cade”.

Lo svantaggio sta nel costo più alto di questi prodotti, soprattutto in caso di elevato turnover dell’indice sottostante. Infatti ogni qual volta un titolo entra od esce dall’indice, l’ETF dovrà agire di conseguenza. Questo implica una più elevata movimentazione del portafoglio.

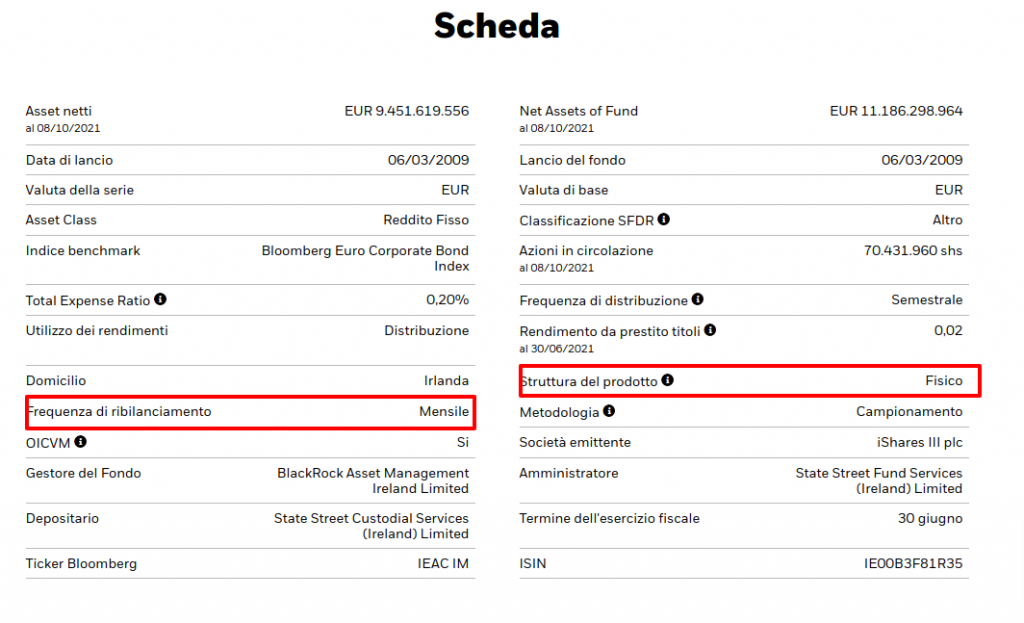

Consiglio di Segreti Bancari: scegli indici che abbiano un ribilanciamento poco frequente. In questo modo ridurrai i costi collegati con la rotazione del titoli dell’ETF. Trovi questa informazione nelle pagine prodotto degli ETF, direttamente sul sito del gestore.

Replica fisica a campionamento

Gli ETF a replica fisica con campionamento (o sampling) investono in un sottoinsieme dell’indice di riferimento. La scelta del campione è fatta in modo tale da garantire la massima aderenza tra l’andamento del fondo e quello dell’ETF, in presenza di costi minori.

La replica campionata funziona molto bene per quegli indici che presentano una forte concentrazione. Essi, pur essendo composti da un numero elevato di strumenti finanziari, attribuiscono ad alcuni di essi un peso più alto. Ne segue che la detenzione dei titoli più “pesanti” permette una efficace replica dell’indice anche in assenza di tutti i suoi componenti.

A volte si usa un campione ottimizzato, che utilizza degli algoritmi finanziari che scelgono i titoli da inserire in portafoglio, così da ridurre lo scarto tra le performance dell’ETF e quelle del benchmark.

Vantaggi e svantaggi degli ETF a replica fisica campionaria

Il minor numero di titoli da gestire comporta un risparmio in termini di costo. Mi riferisco, in particolare, alle commissioni pagate per far ruotare il portafoglio, così da garantirne l’aderenza con quello del benchmark. Tuttavia la replica fisica a campionamento amplia il tracking error.

Infatti, poiché l’ETF non possiede tutti i titoli che compongono l’indice può accadere che il suo andamento diverga da quello del benchmark. Ciò accade, di norma, quando uno dei titoli compresi nell’indice, ma non nel portafoglio dell’ETF, presenta un andamento anomalo. Ad esempio esso mostra un rialzo notevole o crolla all’improvviso.

I rischi degli ETF a replica fisica

Nonostante il grande pregio di essere prodotti simili ai fondi, gli ETF che investono nel sottostante presentano dei rischi. Abbiamo già visto che se la replica è parziale (campionata) i rendimenti del fondo possono divergere da quelli del sottostante. Ma se l’ETF fa il prestito titoli il rischio di controparte riguarda anche questi prodotti.

Infatti per tutto il tempo in cui i titoli sono “in prestito” essi non sono di proprietà dell’ETF. Quest’ultimo, infatti, vanta un diritto di credito nei confronti della controparte, che rischia di andare perduto in caso di default.

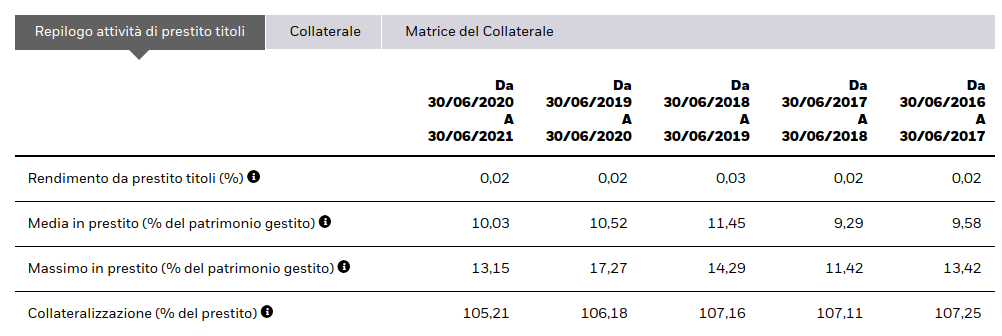

Consiglio di Segreti Bancari: controlla quanta parte del portafoglio dell’ETF è dato a prestito. Se questa supera il 20% meglio usare un altro prodotto. Sul sito dell’emittente (o gestore) del prodotto trovi questa informazione:

Risorse utili

- serve aiuto per investire? Scopri l’Investment Club

- vuoi ricevere le nostre analisi premium ogni 7 giorni? Iscriviti ad INVESTO

- vuoi imparare ad investire in autonomia? Iscriviti gratis A Scuola di Investimenti

Think different. Invest differently.

Giacomo Saver – CEO di Segreti Bancari