Sei sicuro di fare bene ad aspettare ad investire? In fondo i mercati sono alti, il taglio dei tassi già scontato ed il crollo del 2024 certo. O forse l’unica certezza è che non ci sono certezze?

Con il passare dei giorni, e con mercati finanziari in forte salita negli ultimi mesi del 2023, il crollo del 2024 appare sempre più scontato. Inevitabile secondo alcuni. In definitiva i più smaliziati sostengono che le ragioni della salita, soprattutto negli USA, sia imputabile alle attese di ribasso dei tassi. Nulla di più visto che incombe la recessione.

Senza contare il rally eccezionale del 2023, realizzato in un contesto di economia in rallentamento. In aggiunta i nostri clienti, che hanno guadagnato mediamente tra il 7 ed il 12% nel 2023 iniziano ad essere preoccupati. Ma noi abbiamo le idee chiare su come muoverci nei prossimi mesi. E siamo qui per condividere con te il nostro pensiero.

Se, invece, vuoi capire perché potresti fare meglio con i tuoi investimenti, continua qui.

La storia dei mercati

L’idea che i mercati debbano crollare è sempre presente nella testa degli investitori. Così come è difficile, anche da parte nostra, fare capire alle persone che non serve a nulla cercare di prevedere il futuro. E’ possibile investire in modo redditizio, ottenendo buoni risultati anche senza “indovinare” cosa accadrà nel futuro.

Un buon aiuto, per mettere le cose nella giusta prospettiva, deriva dallo studio della storia passata dei mercati. Ben sapendo che non c’è autocorrelazione tra un anno e l’altro. Ovvero: il fatto che ci sia stato un +20% non influisce, né in un senso né nell’altro, sulla previsione di cosa potrà accadere nel 2024.

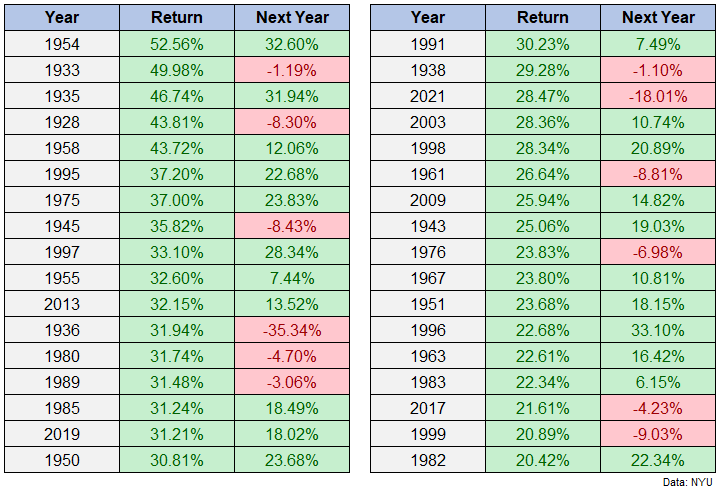

Se ci limitiamo allo studio dell’S&P 500 dal 1928 ad oggi notiamo un fenomeno molto interessante:

- ci sono stati 34 anni in cui l’indice è cresciuto del 20% o più;

- in 26 anni, invece, l’indice ha perso;

- la perdita media è stata del 13%, ma per il 36% del tempo l’S&P 500 è salito di oltre il 20%.

La tabella che segue mostra cosa è successo all’S&P 500 l’anno successivo ad un rialzo pari o superiore al 20%:

La storia ci dice che i timori dei perma-bears, ossia dei pessimisti ad oltranza, sembrano essere del tutto ingiustificati.

Ecco un riepilogo di quello che la tabella ci ha fatto vedere:

- l’azionario guadagnò 22 volte su 34. Per il 65% delle volte, in breve, il crollo post +20% non c’è stato;

- Il mercato scese solo 12 volte su 34 ossia solo per il 35% del tempo;

- il guadagno medio nell’anno successivo al rialzo fu dell’8.9%;

- la performance media è stata del +18.8% negli anni rialzisti;

- la perdita media del -9.1% negli anni sfavorevoli;

- Per 19 volte il mercato ha registrato, dopo un +20%, un guadagno a doppia cifra;

- Solo il 1936 il 2021 furono seguiti da un ribasso a due cifre.

I nostri consigli anti crollo dei mercati

Per tutti quelli che sono spaventati dal recente rialzo, o che ancora non hanno investito tenendo la liquidità ferma sul conto in attesa del ribasso, ecco alcuni consigli utili. Offerti, come sempre, senza l’arroganza o la presunzione di sapere, prima degli altri, cosa accadrà in futuro.

Time in the market

Scegliere il momento migliore per investire equivale ad andare incontro ad una sconfitta certa. Se azzecchi una previsione (o qualcuno lo fa per te) difficilmente indovinerai la volta successiva. Quindi cercare di anticipare i futuri punti di svolta non solo è frustrante ma anche pericoloso ed inutile.

Perdi i 10 giorni migliori in un periodo e la performance che otterrai capitolerà drammaticamente. Meglio, perciò, investire quando hai i soldi, stare il più a lungo possibile nel mercato limitandoti a correggere la rotta cambiando asset allocation in modo tattico a seconda del momento.

Ciò ti permetterà, tra l’altro, di sfruttare l’effetto a lungo termine della capitalizzazione composta che farà crescere il tuo portafoglio più (e meglio) di quanto sarebbe salito in caso di previsioni mediamente corrette.

Diversificazione tridimensionale

Non limitarti ad investire in azioni ed obbligazioni, ma aggiungi al tuo portafoglio anche degli asset alternativi. Essi, grazie alla bassa o negativa correlazione con gli attivi tradizionali, ti permetteranno di migliorare il rapporto rendimento/rischio complessivo.

Ciò non significa che TUTTI i prodotti saranno SEMPRE in positivo, in qualunque momento. Tuttavia il portafoglio NEL COMPLESSO tenderà a guadagnare in diverse situazioni di mercato che non sono prevedibili a priori. A titolo di esempio, negli anni, ai nostri clienti abbiamo consigliato di investire anche in:

- oro

- REITs

Esistono ETF o ETC ad hoc che permettono di fare ciò. Hanno costi bassissimi e migliorano il profilo “media-varianza” del portafoglio, riducendo i rischi e/o aumentando la performance. Anche tu dovresti valutarne l’inserimento tra i tuoi asset.

Mantenere una prospettiva più ampia

Il SAR (sistema di attivazione reticolare) fa sì che il nostro cervello cerchi sempre (e solo) la conferma a credenze già sedimentate. Ignorando le prove contrarie. Tradotto in pratica? Il fatto che il 2023 sia stato un anno molto positivo fa scordare che il 2022 è stato un anno negativo. Chi cerca le prove della sopravvalutazione del mercato cerca e trova solo quelle.

Se guardiamo il comportamento di un ETF sull’indice azionario globale MSCI, notiamo che il mercato azionario di fatto ha “lateralizzato”:

In definitiva chi ha investito due anni fa si trova, ad oggi, nel medesimo punto. Ciò che emerge, invece è è che:

- il trend di lungo periodo è positivo;

- i massimi precedenti sono stati superati, aprendo la porta a nuovi massimi, secondo la logica del trend following;

- tra giugno e luglio 2022 è partito l’attuale movimento al rialzo che, ricordiamo, riguarda 5 anni su sei, in media.

Investire da soli non è facile, perché i timori che impediscono le scelte giuste sono sempre dietro l’angolo.

Per questo siamo qui…

Era il 7 dicembre del 2009 quando pubblicammo il nostro primo articolo su blogspot. Una data simbolica, perché a Milano è festa patronale e Milano è la capitale della finanza. Da allora non abbiamo mai interrotto la nostra missione per aiutarti ad investire in modo diverso, usando la testa e non lo stomaco e credendo nella semplicità.

Ecco come si concretizza il nostro impegno per te:

- E se stessi sbagliando tutto? Scopri come investire in modo sano

- all’interno del nostro Ufficio Studi con analisi e approfondimenti settimanali premium. Scopri di più.

Think different. Invest differently.

Giacomo Saver – CEO Segreti Bancari