Esiste un modo legale per pagare meno tasse sugli investimenti e ottimizzare la tassazione del capital gain.

Tassazione capital gain

La tassazione delle attività finanziarie, purtroppo, non riguarda solo i frutti distribuiti. Al contrario le imposte colpiscono anche il capital gain, ossia il guadagno in conto capitale.

In particolare, la tassazione delle rendite finanziarie prevede che le aliquote di tassazione si applichino indistintamente a tutti i proventi, ma con modalità diverse.

Vuoi investire con la nostra consulenza? Scopri l‘Investment Club.

Tassazione di interessi e dividendi (cedole)

Il momento in cui scatta l’imposizione è la data di pagamento del provento. Intendo dire, infatti, che l’imposta funge da “ritenuta alla fonte“. In altri termini, quando un titolo stacca una cedola essa viene accreditata sul conto corrente al netto dell’imposta.

Inoltre la tassazione dei frutti pagati non permette alcuna compensazione. Se hai delle minusvalenze pregresse non c’è modo di recuperarle.

Imposta sul capital gain

A differenza del caso precedente, l’imposta sul capital gain è dovuta solo nel momento in cui il titolo sottostante è venduto. Si tratta, in sintesi, di una imposta sul realizzato e non sul maturato.

In aggiunta a ciò, i redditi soggetti a tassazione possono essere compensati con minusvalenze precedenti. Ne segue che non tutta la differenza tra il prezzo di vendita di un titolo e il controvalore di acquisto sarà tassata.

Se abbiamo realizzato una vendita in perdita nei precedenti 4 anni questo rappresenterà un onere deducibile che abbatterà l’imponibile tassato.

Come pagare meno tasse sugli investimenti

Un primo modo per pagare meno tasse sui capital gain consiste nel compensare le minusvalenze.

Tuttavia, poiché molti lettori di Segreti Bancari non hanno singoli titoli ma ETF, la strada precedente non è percorribile.

L’ottimizzazione fiscale degli ETF

Sappiamo che il capital gain derivante dalla vendita di un ETF è un reddito di capitale. Pertanto non puoi compensarlo se hai delle minusvalenze precedenti in portafoglio. Queste, infatti, sono classificate come redditi diversi.

E’ tuttavia possibile abbattere l’incidenza fiscale attraverso una semplice accortezza: scegliere gli ETF ad accumulo e movimentare il portafoglio lo stretto necessario.

Trovi un portafoglio di ETF in cui investire qui.

Gli effetti benefici del differimento temporale

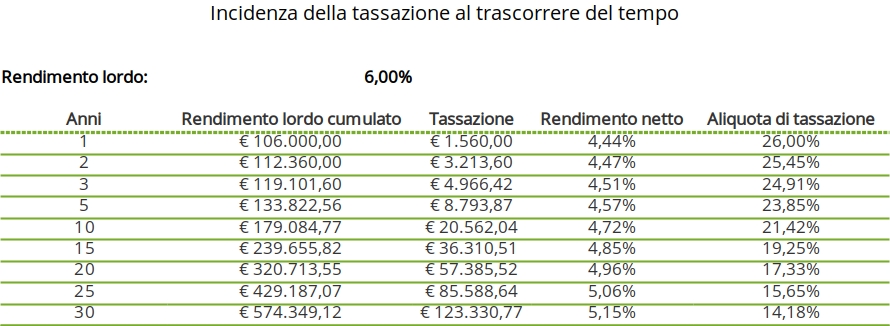

A titolo di esempio, immagina di aver investito 100.000 € in un portafoglio che ti offre il 6% medio annuo composto. Si tratta, in breve, del rendimento atteso in futuro da un portafoglio aggressivo accuratamente ottimizzato e diversificato.

Se l’ETF è ad accumulo la tassazione verrà differita al momento della vendita. La tabella che segue mostra come il rendimento netto effettivo cresca grazie al trascorrere del tempo:

Si tratta di una vera e propria “chicca”. Se da un lato non è possibile “compensare” le plus degli ETF, dall’altro è possibile reinvestire i proventi lordi e ritardare il pagamento del tributo.

Non è un caso, poi, che al crescere del tempo di detenzione cresca anche il rendimento netto. Grazie al differimento dell’imposta avremo la possibilità di far rendere al tasso lordo anche i soldi da versare in tasse.

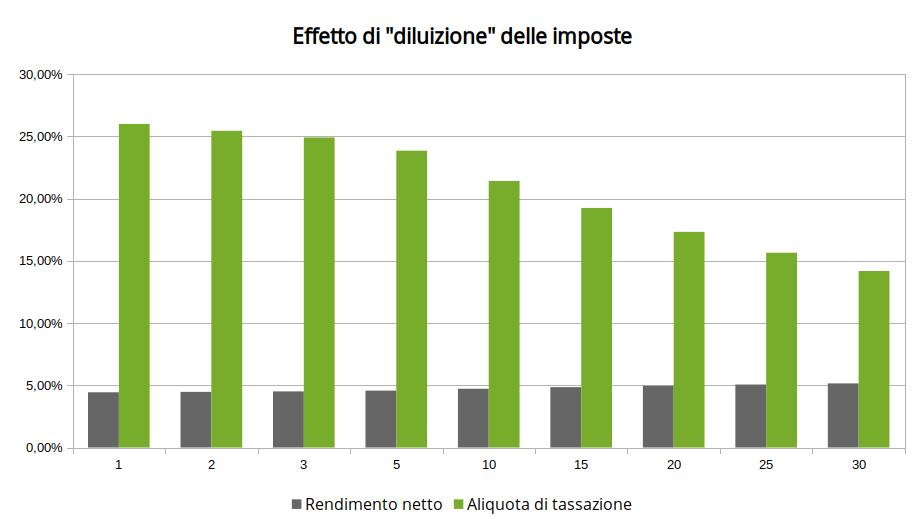

Il prestito gratuito che lo Stato ci offre ha benefici effetti sul rendimento finale, come puoi vedere anche dal grafico:

La parola agli scettici

Come è giusto che sia, qualcuno sarà scettico. Obietterà che i mercati fluttuano ed il 6% non è costante, ecc. Onestamente sono d’accordo, ma nel lungo andare la sostanza non cambia.

Inoltre il mio non è un invito all’immobilismo finanziario. Concordo nel dire che quando è il momento opportuno modifiche ai portafogli vanno fatte. Tuttavia le compravendite affrettate e il turnover eccessivo del portafoglio vanno evitati accuratamente.

Segreti Bancari per te

Prima di concludere permettimi di offrirti due risorse gratuite e preziose per investire con successo. Un corso per chi vuole “sporcarci le mani” imparando le basi della finanza e degli investimenti. Le prime lezioni sono gratis e le trovi qui.

Hai almeno 100.000 € e cerchi un portafoglio diversificato? Ti aiuterò io ad investire, dicendoti che cosa comprare e in che proporzioni. Scopri dove investire.

Giacomo Saver – CEO di Segreti Bancari