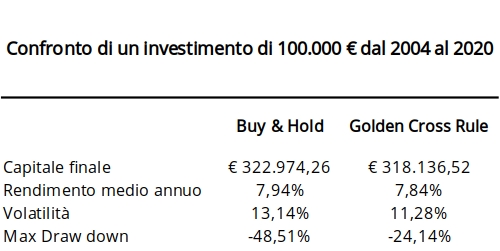

La regola del Golden Cross ha generato un rendimento medio annuo del 7,84% contro il 7,94% di una strategia tradizionale, ma con un rischio dimezzato.

Golden Cross: cos’è e come funziona

Il golden cross è una semplice ma efficace strategia per individuare il momento ottimale per entrare e per uscire dai mercati azionari. Sebbene essa presenti degli inconvenienti, il suo utilizzo permette di abbattere la rischiosità di un investimento azionario.

Vuoi finalmente imparare ad investire da solo? Continua su Welcome.

La strategia, in breve, fa parte della filosofia di investimento “trend following“. Essa, infatti, mira ad individuare in modo tempestivo i punti di svolta dei mercati, senza bisogno di fare previsioni. Lo scopo consiste nell’evitare di restare investiti durante le rovinose fasi ribassiste, evitando il maggior numero di falsi positivi.

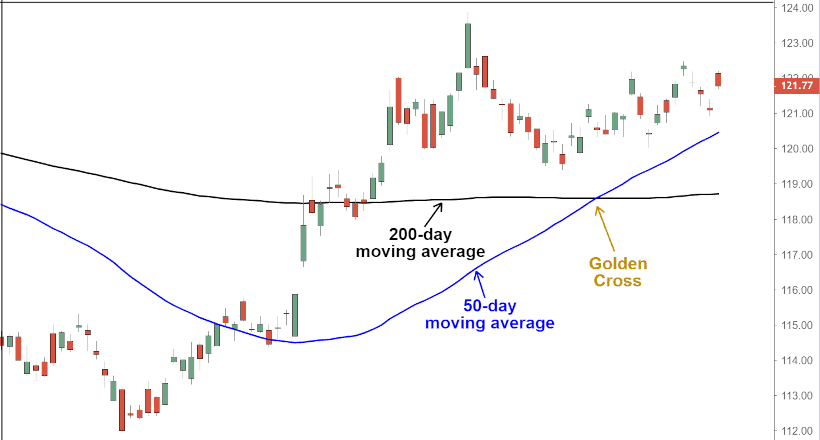

In pratica per usare la golden cross occorre calcolare due medie mobili:

- quella lunga pari a 200 giorni

- quella breve pari a 50 giorni.

La media mobile non è altro che la media aritmetica semplice calcolata su “enne” dati scorrevoli. Ad esempio il dato a 200 giorni è la media dei 200 prezzi giornalieri precedenti una certa data.

La regola della golden cross è davvero semplice e si può riassumere così:

comprare quando la media mobile a 50 giorni interseca quella a 200 giorni dal basso verso l’alto;

vendere quando la media mobile a 50 giorni interseca quella a 200 giorni dall’altro verso il basso.

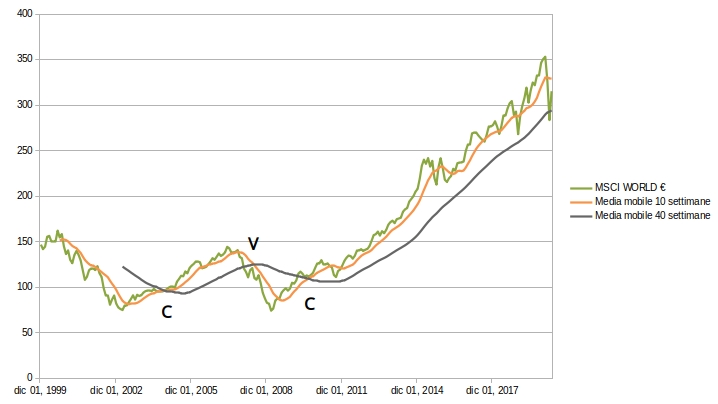

Il grafico che segue mostra il funzionamento della regola, con l’avvertenza che la media mobile a 50 giorni è stata sostituita con quella a 10 settimane, mentre quella a 200 giorni con quella a 40 settimane:

I punti C sul grafico sono i segnali di acquisto, mentre il punto V è quello di vendita.

Un caso di studio

Per verificare la validità della golden cross abbiamo usato l’indice MSCI WOLRD scaricando i dati mensili dal 1999 al 2020. Dal momento che i dati giornalieri non erano disponibili, abbiamo ribasato le medie trasformandole come sopra.

Il primo segnale di ingresso si è avuto a dicembre 2004, poiché prima mancavano i dati delle medie elaborate. Abbiamo poi avuto un segnale di vendita a giugno 2008, prima del grande crollo, e un acquisto ad agosto 2010.

Ecco, in sintesi, i dati analitici confrontati con un investitore che ha comprato lo stesso indice nel 2004 e ha mantenuto l’investimento fino al 2020:

Il rendimento del timing seguendo la golden cross è stato leggermente inferiore a quello del semplice acquisto e detenzione dell’indice.

L’esempio, tuttavia, non comprende né le imposte né i costi di negoziazione. Prendendo in considerazione questi elementi avremmo un dato inferiore. Ciò significa che la golden cross non funziona?

Per chi va bene la Golden Cross

In finanza non ci sono pasti gratis. E non ci sono strategie di investimento valide per tutti. Per questo prima di decidere cosa fare è bene essere consapevoli dei punti di forza e di debolezza dei vari strumenti.

Il principale vantaggio del golden cross è la riduzione della volatilità e del rischio. La strategia, in breve, ha dimezzato il drawdown, ossia ha permesso di evitare la decimazione del capitale investito durante il crollo del 2008.

In particolare il massimo ribasso è stato del 24%, circa la metà della perdita subita da un investitore statico. Lo svantaggio sta nel fatto che come tutti i sistemi trend following, ritardano il momento di ingresso.

Sebbene sia possibile limitare questo difetto esso non è eliminabile. Nel corso Personal di A Scuola di Investimenti, ad esempio, usiamo un indicatore macroeconomico opportunamente rielaborato per capire quando investire. Ma si tratta di una filosofia adatta solo ad alcuni tipi di investitore.

Viceversa una strategia tradizionale comporta rischi maggiori nel durante ma una redditività più alta. A patto di aver mantenuto le posizioni durante le fasi di ribasso, cosa che fa solo un investitore che è “emotivamente attrezzato” e ha calibrato bene il rischio tollerato.

Think different, invest differently.

Giacomo Saver – CEO Segreti Bancari